三菱商事は、伊藤忠商事、三井物産、住友商事、丸紅と並ぶ日本の5大総合商社の一角を担っています。

とはいえ、ひとくくりに総合商社と言っても扱う事業はそれぞれ異なります。

| 項目 | 伊藤忠商事 | 三菱商事 | 三井物産 | 住友商事 | 丸紅 |

|---|---|---|---|---|---|

| 事業ポートフォリオ | 食品、繊維、ICTなど非資源分野が中心 | 資源、エネルギー、インフラ、金融など多角的な事業 | 資源、化学品、インフラ、消費関連が強み | 資源、金属、金融、エネルギー、物流など | 食品、エネルギー、アグリビジネス、インフラが中心 |

| 成長分野 | ICT、デジタルトランスフォーメーション、環境技術 | 再生可能エネルギー、電力インフラ、鉱物資源 | 食品、エネルギー、サステナブルな社会構築 | 金属、資源分野での拡大と新興国市場への展開 | アグリビジネス、インフラ、電力、再生可能エネルギー |

その中でも、三菱商事は資源エネルギーから食品、モビリティ、インフラ、DX(デジタルトランスフォーメーション)まで、多岐にわたる事業を展開し、圧倒的な総合力を誇り、日本最大の総合商社です。

特に、再生可能エネルギーや次世代エネルギー分野への積極的な投資、そして安定した高配当利回りが、長期投資家にとって魅力的なポイントとなっています。

本記事では、そんな三菱商事の株式の魅力と今後の成長見通し、そして投資におけるリスクについて、わかりやすく解説していきます。

ぜひ最後まで読んでいただけると嬉しいです。

三菱商事の株価と収益構造

株価推移と要因

三菱商事の株価は、資源価格の動向や為替レート、世界経済の影響を受けやすい傾向にあります。

特に、原油や天然ガスなどの資源価格の変動は、業績や株価に直接的な影響を与える要因となっています。

しかしながら、近年では再生可能エネルギーや次世代エネルギー分野への投資を強化し、収益構造の多様化を図っています。

これにより、資源価格の変動リスクを緩和し、安定した収益基盤の構築を目指しています。

収益構造と海外売上比率

| 項目 | 内容 |

|---|---|

| 時価総額 | 約14兆円(2025年4月時点) |

| 売上高 | 約12.8兆円(2024年度) |

| 営業利益 | 約1.2兆円(2024年度) |

| 経常利益 | 約1.4兆円(2024年度) |

| 純利益 | 約9,640億円(2024年度) |

| 総資産 | 約10.3兆円(2024年度) |

| 従業員数 | 約45,000人(2024年時点、連結ベース) |

| 事業内容 | 総合商社として、エネルギー、金属、食料、農業、化学品、繊維、情報通信、金融、物流など多岐にわたる分野でグローバルに事業を展開。 |

| 主要市場シェア | 農業・食料事業、再生可能エネルギー、インフラ開発に強み。 |

| 海外売上比率 | 約70%(主要展開国:ブラジル、アルゼンチン、インドネシア、フィリピン、アメリカ、中国、中東諸国など) |

| 設立 | 1949年12月 |

| 本社所在地 | 東京都千代田区大手町一丁目4番2号 |

三菱商事はグローバルにビジネスを展開しており、海外売上比率も高い水準にあります。

特に、再生可能エネルギーや次世代エネルギー分野への投資を強化しており、今後の成長が期待されています。

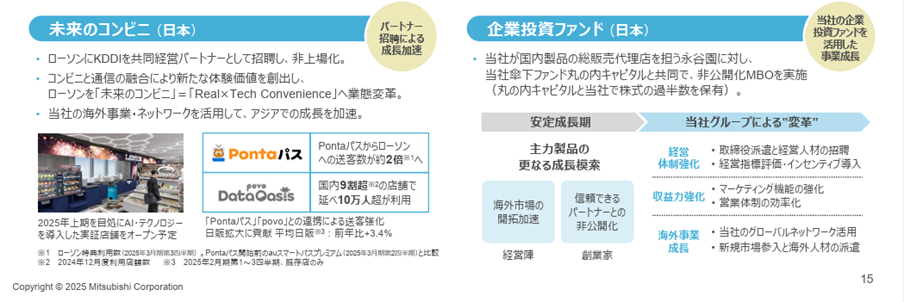

三菱商事の事業内容

三菱商事のビジネスをざっくり分けると、以下のような柱があります。

| 事業領域 | 内容(ざっくり) |

|---|---|

| 資源・エネルギー | 原油、天然ガス、金属、リチウム、再生エネルギーなど |

| 食品・消費関連 | コンビニ(ローソン)、冷凍食品、外食産業のサポートなど |

| 自動車・モビリティ | 自動車の販売支援、EVインフラ、カーシェアなど |

| 社会インフラ | 発電所、水処理、鉄道、都市開発など |

| デジタル・IT | 物流最適化、AI活用、スタートアップ投資など |

三菱商事の株を保有するリスク

資源価格の下落リスク

- 原油・天然ガスなどの価格が下がると、利益が減る可能性あり

- 特に中東・ロシアなど地政学的なリスクにも注意

三菱商事は、資源エネルギー分野において大きな収益を上げていますが、原油や天然ガスなどの資源価格の変動は、業績に直接的な影響を与えるリスク要因となっています。

特に、世界的な経済情勢や地政学的リスクによって資源価格が大きく変動する場合、三菱商事の業績や株価にも影響が及ぶ可能性があります。

海外事業のリスク

- 新興国への進出は成長性が高い一方、政治リスク・為替変動リスクも

- 過去には資源事業での減損処理などの例もある

三菱商事は、グローバルに事業を展開しており、海外市場への依存度も高いです。

そのため、各国の政治的・経済的な不安定要因や為替リスク、規制の変更などが、業績に影響を与える可能性があります。

特に、新興国市場での事業展開においては、地政学的リスクや法制度の変化に注意が必要です。

三菱商事の株を買うべき理由

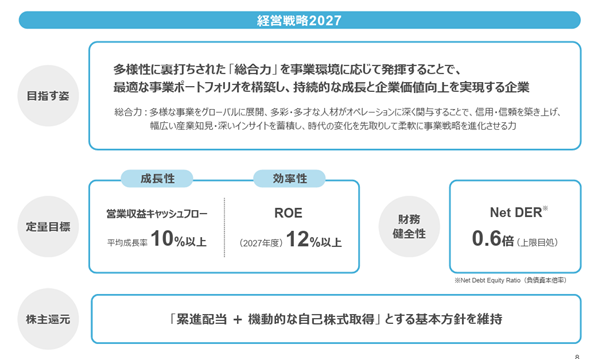

安定した利益と配当

- 配当利回り:約3.5〜4.0%前後(2025年予想)

- 過去10年以上、安定的な増配または維持が続く

- 配当方針:利益の30%を目安に還元(配当性向30%以上)

経営戦略の中で「累進配当」を明言しているのは買い材料ですよね。

企業が株主に支払う配当金を毎年増配、または最低でも横ばいの水準で配当し続けること。

引用:野村證券株式会社

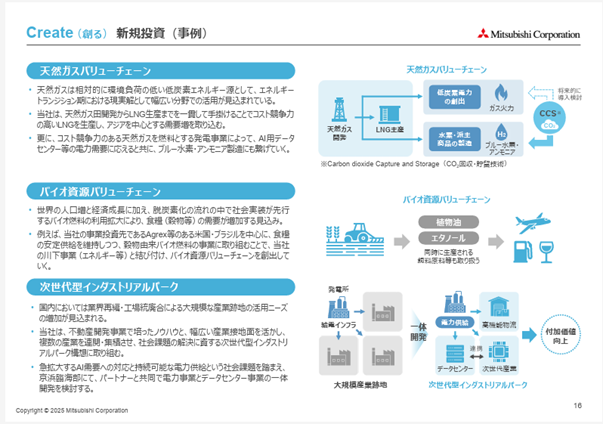

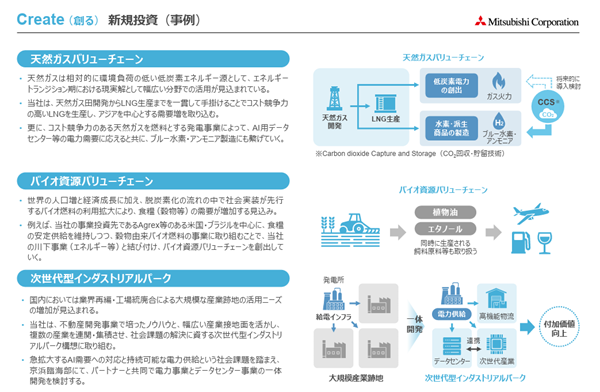

世界のエネルギー転換と成長戦略

- 2050年までに脱炭素と事業成長を両立する長期戦略あり

- 東南アジア・アフリカなど「新興国需要」を見据えた成長市場にも注力

三菱商事は成長が期待できる脱炭素分野に向けて、再生可能エネルギー(水素・アンモニア・洋上風力など)や蓄電池・EVインフラ分野に積極的に投資しています。

実は「ディフェンシブ」な一面もある

- 食品や生活関連事業、コンビニ事業など

- 国内外の消費産業支援ビジネス

総合商社というと「資源価格に左右されるハイリスク」なイメージを持つ方も多いですが、三菱商事は以下のような非資源ビジネス比率の拡大にも注力しています。

これにより、景気が悪くなっても強い安定感のある商社へと変貌しつつあります。

まとめ|三菱商事の株価の動向と投資判断

| ポイント | 内容 |

|---|---|

| 多角的な事業展開 | 資源エネルギーから食品、モビリティ、インフラ、DXまで、多岐にわたる事業を展開し、安定した収益基盤を構築。 |

| 成長戦略 | 再生可能エネルギーや次世代エネルギー分野への投資を強化し、持続可能な社会の実現に貢献。 |

| 高配当利回り | 安定したキャッシュフローを背景に、配当利回り約3.8%を維持し、株主還元を積極的に実施。 |

| リスク要因 | 資源価格の変動や海外市場への依存度の高さによる地政学的リスクに注意が必要。 |

三菱商事は、多角的な事業展開と積極的な成長戦略により、安定した収益基盤を築いています。

また、高配当利回りと株主還元政策も魅力的であり、長期投資家にとって有望な投資先と言えるでしょう。

ただし、資源価格の変動や海外市場への依存度の高さによるリスクも存在するため、投資判断においてはこれらの要因を十分に考慮する必要があります。

今後の成長性と安定性を兼ね備えた三菱商事の株式は、ポートフォリオの一部として検討する価値があるでしょう。

今回の記事は以上になります。

最後まで読んでいただいてありがとうございました。

コメント