筆者は日立建機の株を保有しています。

購入したのは歴史的暴落のあった8月5日の翌日です。

正直な話リスクは小さくありませんでしたが……

- 世界第3位の建設機械メーカー

- 販売地域のバランスが良い

- 直近の業績が堅調

何より購入時は配当利回りが5%を超えるバグった状態。

これだけ魅力的なのに、いくらなんでも売られ過ぎと判断しました。

本記事では、上記の3つを含め日立建機の株を買いたい理由を解説していきます。

日立建機の株価と収益構造

日立建機の過去から現在の株価推移と要因

- 景気敏感株ということもありボラティリティが大きい。

- 2023年から2024年にかけて業績は堅調で、売上高と純利益が増加傾向。

- アジアや北米市場での需要が高い。

- レンタル事業や中古機器販売も収益に貢献。

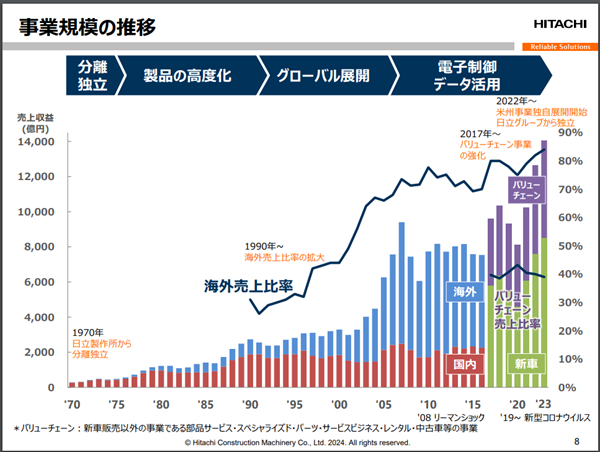

2024年3月期の売上高は1兆4059億円となり、前年からの増加を記録しました。

リーマンショックやチャイナショック。最近だと新型コロナウイルスの時期に売り上げを落としていますが、長期的に見て右型上がりの成長を見せています。

日立建機の収益構造と海外売上比率

| 項目 | 内容 |

|---|---|

| 時価総額 | 約5.24億ドル |

| 売上高 | 約9.58億ドル(2024年) |

| 営業利益 | 約1,280億円(2024年) |

| 総資産 | 約1,887,965百万円(2024年) |

| 従業員数 | 約26,230人 |

| 事業内容 | 建設機械の製造と販売、ICT技術を活用したソリューションの提供 |

| 設立 | 1970年 |

| 本社所在地 | 東京都千代田区 |

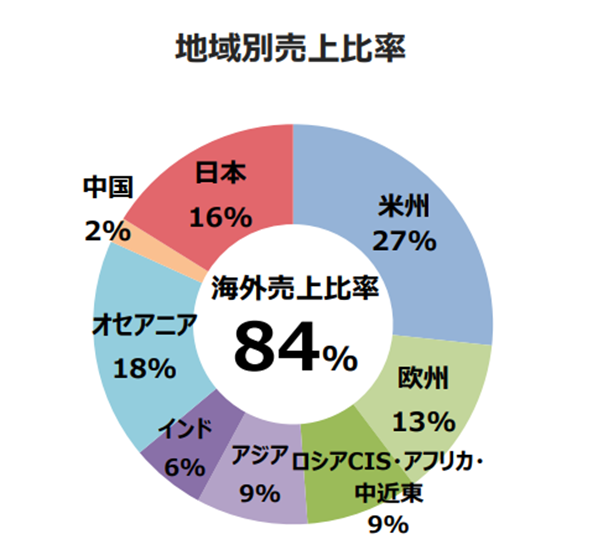

日立建機は海外売上比率が全体の80%以上を占めます。

特徴的なのが一部の地域に隔たっていないことです。

全世界でバランスよくビジネスを展開しているのは魅力的と言えます。

日立建機の株を保有する際のリスク

① 海外市場依存のリスク

日立建機は、売上の約80%を海外市場から得ており、海外依存が高いといえます。

この海外依存が高いということは、それだけ現地の経済状況や政治的変動に大きく影響を受ける可能性が高くなります。

例えば中国やロシアを含む多くの国々で事業を展開していますが、これらの国々では地政学的リスクが高まることがあります。

また、為替リスクも大きな懸念材料です。

円高が進行すると、海外での売上が円換算で減少し、利益が圧縮される可能性があります。

②規制変更が及ぼすリスク

日立建機のようなグローバル企業は、各国の規制変更に対して敏感である必要があります。

特に、環境規制の強化は、製品の開発や製造プロセスに直接的な影響を与えます。

たとえば、欧州での排出ガス規制が強化されると、新たな技術開発が求められ、これがコストの増加につながる可能性があります。

③国内市場の縮小の影響

日本国内の市場は、少子高齢化や都市化の進行により縮小傾向にあります。

日立建機は日本国内でも20%近い売上を上げていますが、公共事業の減少や国内需要の低下で国内市場での成長は難しいと考えます。

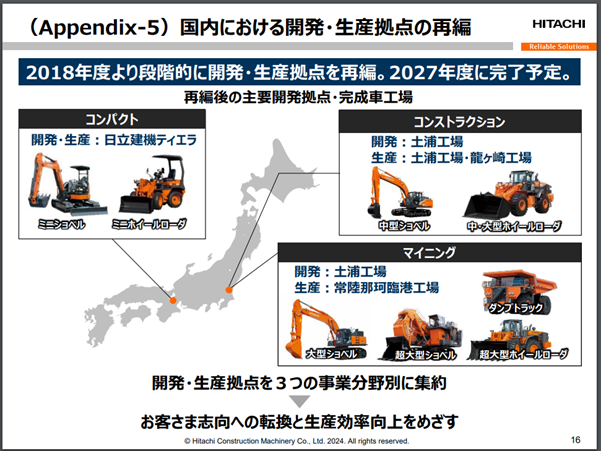

生産拠点の集約は国内市場の縮小の影響も少なからずあるのではと思います。

日立建機の株を買いたい理由

①DXを活用した日立製作所とのシナジー効果

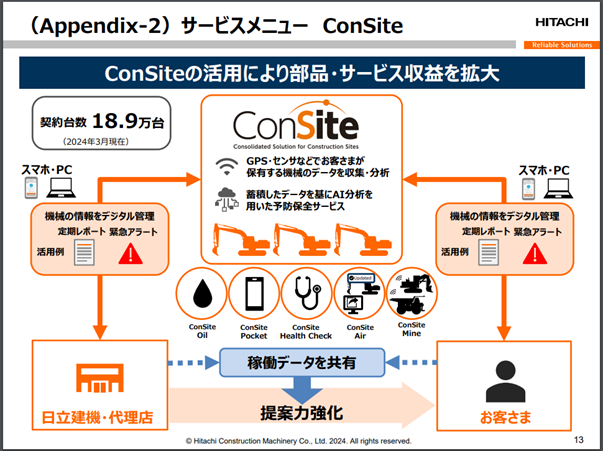

日立建機はデジタルトランスフォーメーション(DX)力を入れています。

例えば、環境負荷を低減するための電動建設機械の開発や、効率的な作業を実現するためのデジタルソリューション「ConSite」の導入が進められています。

例えば、自律運転技術を搭載した建設機械や、作業効率を高めるためのスマートソリューションなど、業界をリードする技術を次々と導入しています。

この構想はLumadaを展開する日立製作所との親和性が高く、日立建機の強みと考えます。

日立製作所が提供するデジタルプラットフォームおよびソリューション群です。主に、データの収集、解析、活用を通じて、企業のデジタルトランスフォーメーション(DX)を支援することを目的としています。

引用:日立製作所

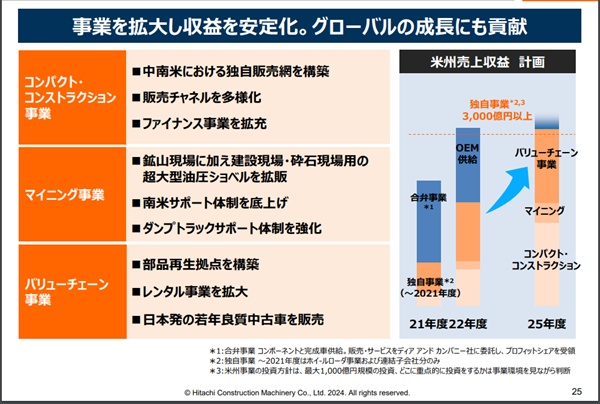

② 海外市場の成長性

新興国市場ではインフラ整備が急速に進んでおり、それに伴って建設機械の需要も増加しています。

アジア、特にインドやインドネシアなどの国々では都市化とインフラ投資が進む中で、日立建機の建設機械の需要は今後も増加すると考えます。

また、中南米でも積極的な展開を進めています。

鉱山現場での需要も強く、引き続き成長が見込めます。

③財務の安定性と高配当利回り

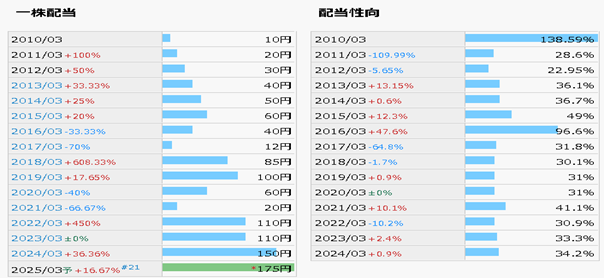

日立建機の魅力は財務の安定性と高い配当利回りです。

- 株主資本比率が平均して40%を超えている

- 配当利回りは4%前後

- 直近の配当利回りは30%~40%であり増配も期待できる

安定した収益基盤により、配当を維持する力があり、定期的な収益を期待できます。

さらに、成長戦略や技術革新が将来的な収益拡大を支えるため、株価の上昇も見込まれます。

まとめ|日立建機 株の評価とリスクの理解

| 項目 | 内容 |

|---|---|

| 株価と背景 | 2024年も堅調な業績を維持。ただし為替リスクや市場の不安定性には注意が必要。 |

| 収益構造とポートフォリオ | 建設機械を中心とした収益構造。ICT技術を活用したソリューションも強み。 |

| 強み | グローバルな競争力と技術力、特にICT技術が顧客のニーズに対応。 |

| 弱み | 景気変動に弱い、国内市場の縮小によるリスク。 |

| 保有リスク | 海外市場依存、為替リスク、地政学的リスク、規制変更のリスクが存在。 |

| 将来性 | 成長戦略、ESG評価、新興国市場での展開に期待。高配当利回りも魅力。 |

| 株主優待制度 | 長期保有を促進する魅力的な優待制度が用意されている。 |

筆者の株式購入の基準のひとつが、海外で稼げているか?です。

そういった意味では、日立建機は海外売上比率が8割もあり地域分散もしっかりされています。

その分、為替変動の影響を受けやすいですが、決算書を見る限り想定レートも低めに設定していて堅実な経営している印象を受けます。

ぜひポートフォリオに日立建機を加えてみてはいかがでしょうか?

本記事が銘柄選定の材料のひとつになれば幸いです。

今回の記事は以上になります。

最後まで読んでいただいてありがとうございました。

コメント